Kadangi beveik visi pinigai yra sukurti per bankų paskolas, kažkas už juos privalo mokėti palūkanas. Šios palūkanos perskirsto pinigus iš 90% gyventojų 10% -imčiai turtingųjų. Tuo tarpu, išpūstos būstų kainos ir finansinis nestabilumas veda prie didėjančio skirtumo tarp turtingųjų ir vargšų.

1. Sistema perkelia pinigus iš vargšų turtingiesiems.

Kadangi UK 97% pinigų yra sukurti privačių bankų paskolomis, mes visi šias paskolas privalome apmokėti. Didžioji dauguma gyventojų sumoka bankams daugiau palūkanų, nei kada nors gaus atgal, todėl tai sukelia turto nutekėjima iš 90% į 10% žmonių ratą. Visi kartu UK gyventojai privatiems bankams kiekvieną dieną sumoka £165 milijonus palūkanų, imant tik asmenines paskolas ir £213 milijardus per metus visų palūkanų.

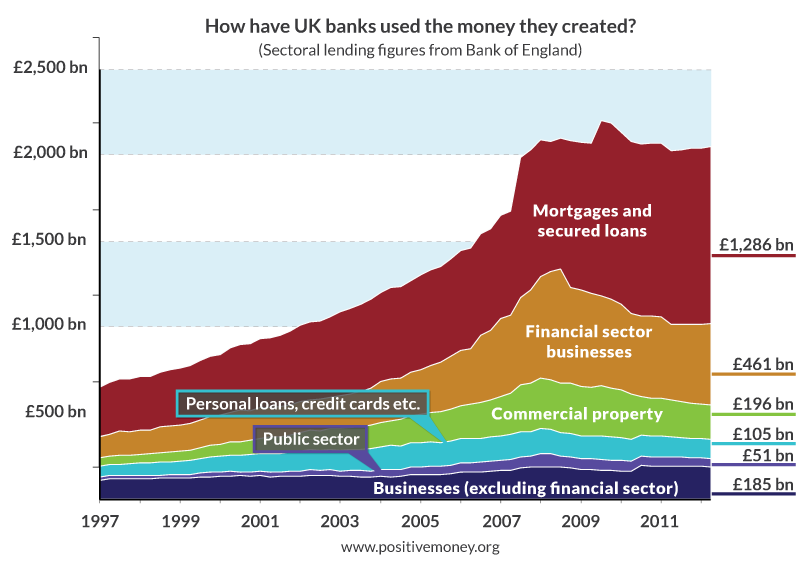

2. Tokia sistema leidžia bankams išsiurbti realius ekonomikos pinigus.

Verslai kaip ir žmonės yra panašioje situacijoje. Realiai (ne finansinei), produktyviai ekonomikai funkcionuoti reikalingi pinigai, bet kadangi visi pinigai yra sukurti skolos principu, pastarasis sektorius privalo taip pat mokėti palūkanas privatiems bankams. Tai reiškia, kad reali ekonomika/verslai – parduotuvės, ofisai, fabrikai ir t.t. – neišvengiamai moka palūkanas bankų sektoriui. Kuo ekonomikoje didesnė privati skola, tuo daugiau pinigų yra išsiurbiama į bankų sektorių.

3. Tai perkelia turtą iš visos šalies į sostinę.

Bankai apmoka savo personalą nuo gauto pelno, kurio didžioji dalis atkeliauja iš palūkanų. Kadangi dauguma geriausiai apmokamų darbuotojų gyvena sostinėje, tai padaro ją turtingiausia kitų miestų sąskaita, nes visos palūkanos plaukia būtent čia.

4. Sistemos sukeltas nestabilumas lemia, kad mažai apmokami darbai lieka nepatikimi.

Kai bankai sukelia finansų krizę, atėjusi recesija pakelia šalies nedarbingumą. Todėl mažai apmokami, laikinų kontraktų darbininkai yra pirmieji, kurie praranda darbus. Finansų krizė juos paliečia skaudžiausiai.

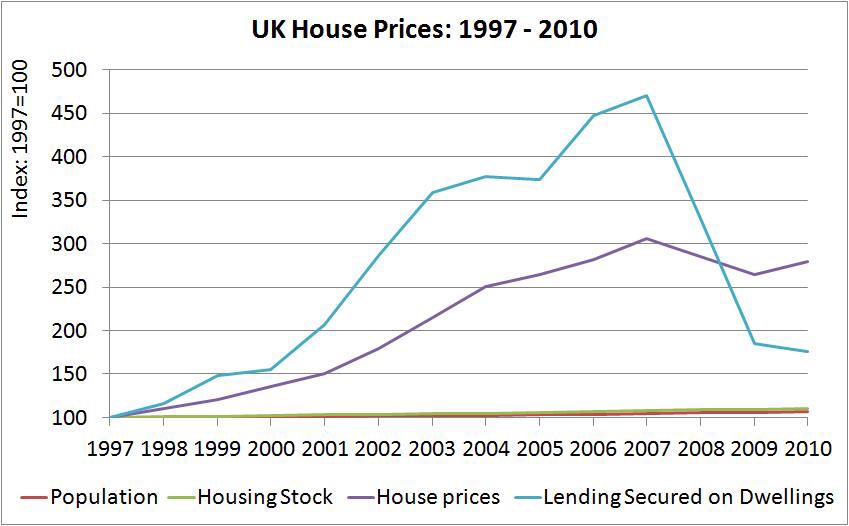

5. Didelės būstų kainos garantuoja nelygybę.

Kai bankų kuriami pinigai pumpuojami į būstų rinkas, kas sukelia jų išsipūtimą, žmonės su mažomis pajamomis nukenčia labiausiai, nes jiems neįmanoma gauti paskolos. Jauni žmonės taip pat pralaimi – pirma paskola perkant namą, praryja didžiają dalį jų atlyginimo. Tuo tarpu, tie kurie įstengia gauti paskolas, gali nusipirkti keletą namų ir iš to pasipelnyti. Pastarieji žmonės dažniausiai būna pagyvenę ir turtingi. Visa tai sukelia nelygybę tarp skirtingų pajamų klasių ir tarp senų ir jaunų žmonių.